编者按:

近日,中国保险保障基金有限责任公司在京召开保险行业风险评估专家委员会第九次会议。会议旨在研究保险行业发展形势、热点问题、风险问题及其演变趋势,同时对风险监测相关的指标体系、监测方法、研究报告等提供咨询意见。来自中保基金、保险公司、保险资产管理公司、咨询机构和高校研究机构的20多名专家学者共同探讨今年以来人身险、产险以及资金运用三方面的形势与风险,中国保监会、财政部、中国人民银行的相关部门领导出席了会议。本版今日特别推出此次会议的专题报道。

今年以来,保险业资产规模快速增长。9月末,行业总资产达11.58万亿元,较年初增长13.97%。原保费收入稳定,前三季度人身险实现原保费收入1.28万亿元,同比增长24%,新单保费收入同比增长接近40%;财产险保费收入6262.80亿元,同比增长11%。行业净利润大幅增长,人身险业预计净利润1171亿元,同比增长96%;财产险业预计净利润544.55亿元,同比大幅增长。投资收益再创新高,保险行业资金运用收益率5.92%,同比大幅上升1.95个百分点。人身险市场在经济下行环境下实现了逆势增长,财产险行业各项指标保持稳定,行业资金运用余额不断增长。

□记者 李忠献

寿险:退保金增多要当心

随着分红险费率改革文件的出台,我国人身险费率市场化三步走的改革已经基本完成。费率市场化改革有利于保护消费者利益,完善寿险费率形成机制,有助于促进保险市场充分公平竞争,倒逼保险公司提高经营效率。费率市场化不是纯粹的提高定价利率,提高保障责任,而是需要保险公司结合实际资本市场可投资产品种类,制定科学有效的费率。但目前来看,有专家表示,费改后,备案和审批的普通型和万能险费率改革产品明显增加,产品的差异化逐步显现。据其估计,改革以后普通型的人身险主流产品价格平均下降了20%左右。

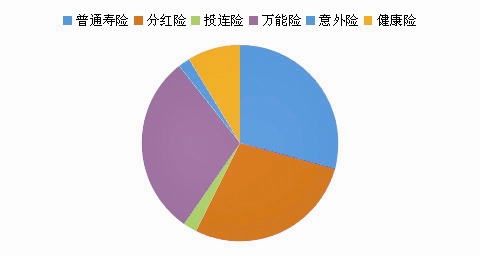

数据显示,前三季度普通寿险业务原保险保费收入5485.44亿元,同比增长57.27%,占寿险公司全部业务的42.93%,同比上升9.11个百分点;分红寿险业务原保险保费收入5233.05亿元,同比下降2.02%,占寿险公司全部业务的40.95%,同比下降10.83个百分点。普通寿险和分红险一增一降,普通寿险超越分红险成为第一大险种,分红险一险独大的局面被打破。有专家也表示,费率市场化后对于保险公司的经营策略提出了更高要求。

2014年以来央行多次降息降准,市场利率明显回落,人身险业面临低利率的外部环境。有专家表示,这种环境下,如果公司负债期限较短,很难穿越低利率周期带来的再投资风险。整体利率的下行对人身险产品费率的制定带来较大挑战。产品费率制定既要避免出现利差损,又要保持一定的价格吸引力。同时,还需要认识到经济放缓和利率下行对人身险业影响具有一定的滞后性,长期看会导致资产负债收益和风险的不匹配。保险业需要加强对利率的预测、研究,以及提高产品开发能力。

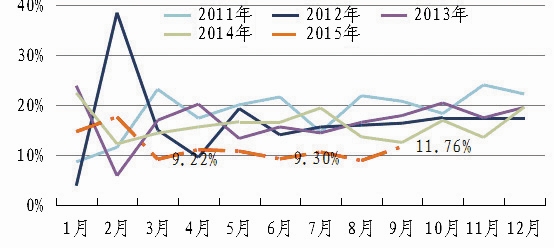

近年来,人身险公司发展模式上出现分化,大型公司力推渠道转型,发力个险渠道,提升业务价值,逐步寻找规模和结构的平衡,部分中小型公司则选择以高成本的理财型保险产品占领银邮和网销市场,快速做大资产规模。有专家提示,高成本的负债推动保险公司被迫配置更多高风险资产,现在又碰到利率下行,经济增速放缓,同时股市又在不断调整,风险在加大。

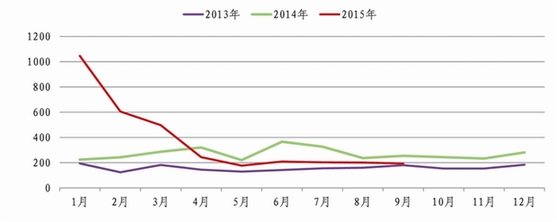

今年1-9月,退保金同比增长三成多,去年一季度大量销售的高现金价值业务到了集中收益兑现期,这是高退保的直接原因,资金的大进大出加大了现金流管理的难度。

此外,还有专家提到,互联网对保险业形成了较大的冲击,同时各种新技术的涌现,如基因检测、智能诊疗等,对保险行业的发展带来新的机遇和挑战。

近3年人身险行业退保金各月变动情况(单位:亿元)

2015年前三季度人身险险种结构(规模保费口径)

近3年银邮代理渠道各季度趸交保费情况对比(单位:亿元)

产险:商车改革让中小公司承压

从公司层面来看,产险业两极分化比较严重。9月末,承保亏损公司占比超七成,基本都是中小型公司;经营车险业务的公司中,承保盈利的仅两成。大公司承保优势更为明显,行业承保利润更趋集中化,中小保险公司承保普遍亏损。

保险行业过去一直保持相对高速的增长,较好的摊薄和消化了成本,一旦行业增速下行,中小公司的费用压力陡增。商车费改全面实施后,在渠道、定价和数据角度都没有优势的中小公司经营压力较大,或将面临亏损和市场份额萎缩的双重挑战,行业也可能出现一轮并购重组。

有专家表示,非车险领域仍有许多服务空白,一些细分市场客户的需求尚未完全满足,这些都是发展机遇。如果监管机构能在公司发展策略方面给予引导并在机构铺设等多方面给予政策优惠,中小保险公司或将走出一条专业化发展之路。

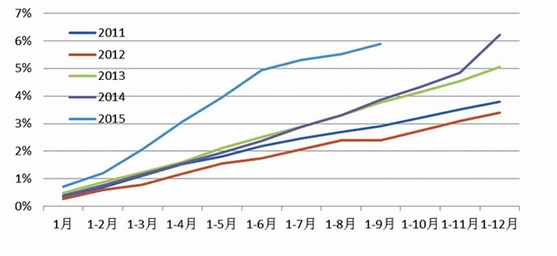

受宏观经济下行和汽车销售低迷的影响,车险和传统非车财产险业务发展趋缓,行业原保费收入增幅较上年同期回落5个百分点,单月原保费收入增幅均在10%左右。

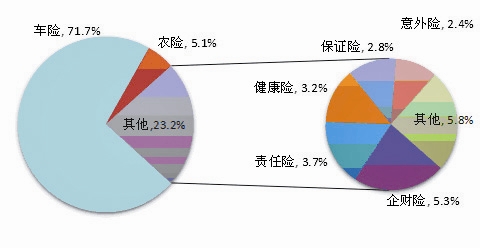

在险种结构方面,车险仍然占据七成以上市场份额,非车险目前在整个行业的占比不足三成,但承保利润的贡献度达到五成。同时,整个非车险市场竞争在加剧,费率持续走低,保费充足度下降,承保利润不断缩水。

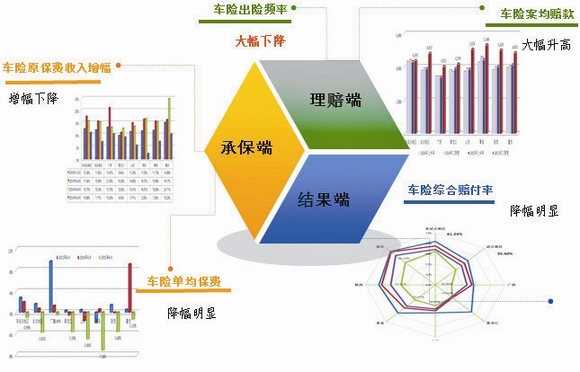

商业车险费改试点实施后,整体情况平稳,但风险尚未完全释放,仍需持续观察。数据显示,试点地区单均保费和折扣均同比下降,消费者直接受益;投保率显著提升,费改后的新产品凭借保障范围宽、费率水平低等特点得到了更多消费者的认可,提升了投保意愿;受NCD系数级差扩大、奖优罚劣作用的影响,小案弃赔、合并报案等情况使出险频度大幅下降,案均赔款显著提升,但整体的风险成本短期下降。

专家普遍认为,第一批试点时间较短,风险尚未完全释放,预期风险成本短期内下降,但长期仍将保持上升态势。专家普遍对商车费改充满信心,也希望通过改革达到“双低双赢”的目标,在还利于消费者的同时,减少费用支出,提升公司风险筛选能力、风险优化能力和核心服务能力,实现消费者与行业的共赢。

近5年产险业各月保费收入增幅变动情况

2015年前三季度产险业险种结构

车险费率试点情况分析

投资:利率下行加剧资产负债不匹配

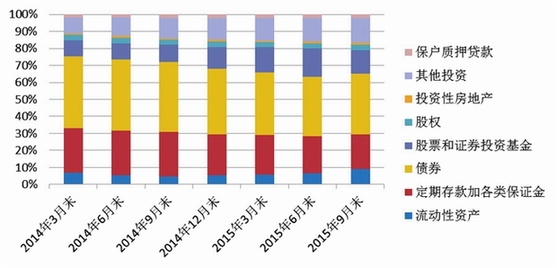

近几年,保险资金配置呈现其他投资快速增加,存款、债券逐年减少,股票和基金自去年下半年持续增加的趋势。今年三季度以来,资产结构进一步调整,股票、基金占比有所下降,其他投资继续上升,流动性资产迅速上升。

三季度,央行货币政策保持宽松,继上半年三次下调存贷款基准利率以来,分别在8月26号和10月23号两次降息,降息后三年期存款利率下降到2.75%,五年期贷款利率下降到4.9%。降息的同时央行放开存款利率上限,利率管制基本取消,利率市场化改革进入到新阶段,对保险资金来说这既是机遇,也是挑战。

利率下行对保险业的影响是多元的,传导方式也是非常复杂的。长期来看,资产端收益下行而负债端成本并未降低,资产和负债不匹配的风险会日益增加。

专家表示,在低利率环境下,保险公司应对之策,不外乎几个手段:第一,做好多元化的战略性配置;第二,关注权益类资产的配置;第三,参与国际市场资产配置。专家认为,低利率环境下权益资产是非常重要的一个配置方向,需要进一步提高保险机构的资产甄别能力,可以将一些高成长性、高分红的资产作为保险资金长期配置的对象。此外,应重点关注“十三五”规划的一些重点产业领域和财政政策重点支持的领域。

专家还表示,保险投资国际化是未来的大方向,保险资金应提高国际配置。海外股市相对A股市场更具有价格成长基础,与保险资金分享上市公司价值成长的目的更加匹配,保险公司需要打造资产全球化配置的专业能力。

近5年保险资金运用收益率情况

保险资金运用配置比例变化情况

数据来源:中国保险保障基金有限责任公司